В мире инвестирования выбор правильного биржевого фонда (ETF) может существенно повлиять на ваше финансовое будущее. VTI vs VOO — два популярных варианта среди инвесторов, стремящихся диверсифицировать свои портфели и получить доступ к фондовому рынку. Понимание различий между этими ETF имеет решающее значение для принятия обоснованного инвестиционного решения. В этой статье будет представлено всестороннее сравнение VTI и VOO, изучение их структуры, производительности и пригодности для различных инвестиционных стратегий.

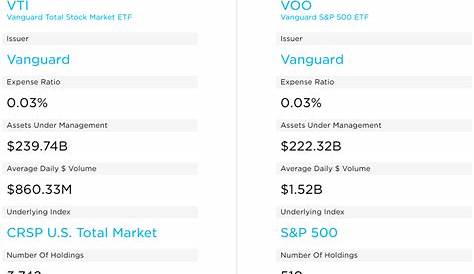

VTI (Vanguard Total Stock Market ETF) и VOO (Vanguard S&P 500 ETF) управляются Vanguard, компанией, известной своими недорогими инвестиционными опциями и приверженностью образованию инвесторов. Хотя они могут показаться похожими на первый взгляд, их инвестиционные стратегии, профили рисков и потенциальная доходность могут значительно отличаться. В этой статье мы рассмотрим нюансы каждого ETF, помогая вам определить, какой из них лучше всего соответствует вашим финансовым целям.

По мере того, как мы будем ориентироваться в характеристиках VTI и VOO, мы рассмотрим их исторические показатели, коэффициенты расходов, дивидендную доходность и сектора, которые они охватывают. К концу этой статьи у вас будет четкое понимание ключевых различий и сходств между VTI и VOO, что позволит вам сделать более обоснованный инвестиционный выбор.

Таблица содержимого

- 1.Что такое ВТИ?

- 2.Что такое голос?

-

- Ключевые сравнения между VTI и VOO

-

- Анализ эффективности

-

- Расходы пропорционально и по тарифам

-

- Доходность дивидендов

- 7.Оценка рисков

-

- Заключение

1.Что такое ВТИ?

Vanguard Total Stock Market ETF (VTI) предназначен для обеспечения инвесторов доступом ко всему фондовому рынку США, включая акции с небольшой, средней и большой капитализацией.

- Широкая экспозиция: VTI включает в себя более 3600 акций, что составляет почти 100% инвестиционного фондового рынка США.

- Рыночная капитализация: VTI инвестирует в акции всех размеров, от малых до крупных компаний.

- Низкий коэффициент расходов: VTI может похвастаться низким коэффициентом расходов, который может помочь инвесторам сохранить большую часть своей прибыли.

Биодефицитные данные VTI

| атрибут | Подробности |

| — | — |

| Управляющий фондом | Авангард |

| Дата начала | 24 мая 2001 года |

| Соотношение расходов | 0.03% |

| Дивидендная доходность | 1.27% |

| Количество холдингов | 3,600+ |

2.Что такое голос?

Vanguard S&P 500 ETF (VOO) предназначен для отслеживания показателей индекса S&P 500, в который входят 500 крупнейших компаний США.

- Большой фокус: VOO инвестирует в основном в акции с большой капитализацией, которые составляют около 80% от общего объема фондового рынка США.

- Маркетинговый бенчмарк: Поскольку VOO отслеживает индекс S&P 500, он часто считается эталоном для акций США.

- Низкий коэффициент расходов: VOO также предлагает низкий коэффициент расходов, что делает его экономически эффективным вариантом инвестиций.

Биодефицитные данные VOO

| атрибут | Подробности |

| — | — |

| Управляющий фондом | Авангард |

| Дата начала | 7 сентября 2010 |

| Соотношение расходов | 0.03% |

| Дивидендная доходность | 1.29% |

| Количество холдингов | 500 |

3. Ключевые сравнения между VTI и VOO

При сравнении VTI и VOO важно учитывать несколько факторов, которые могут повлиять на ваше инвестиционное решение:

- Диверсификация: VTI предлагает более широкую диверсификацию, чем VOO, благодаря включению акций с малой и средней капитализацией.

- Эффективность рынка: Исторически сложилось так, что акции с малой капитализацией могут превзойти акции с большой капитализацией, но они также приходят с повышенной волатильностью.

- Инвестиционная стратегия: VTI больше подходит для инвесторов, которые ищут общий объем рынка, в то время как VOO идеально подходит для тех, кто предпочитает сосредоточиться на акциях с большой капитализацией.

4. Анализ эффективности

Производительность является критическим фактором при оценке любых инвестиций.Вот взгляд на исторические показатели VTI и VOO:

- VTI Performance: За последние 10 лет VTI обеспечила среднегодовую доходность примерно в 16%.

- Выступление голосом: VOO обеспечила среднегодовую доходность около 15% за тот же период.

Хотя оба ETF показали хорошие результаты, более широкое воздействие VTI на акции с малой и средней капитализацией может обеспечить более высокий потенциал роста, хотя и с повышенным риском.

5. Расходы пропорционально и по тарифам

Одним из существенных преимуществ как VTI, так и VOO является их низкий коэффициент расходов:

- Соотношение расходов VTI: 0.03%

- Соотношение расходов VOO: 0.03%

Низкие коэффициенты расходов имеют решающее значение, поскольку они помогают максимизировать ваши инвестиционные доходы с течением времени. Даже небольшая разница в сборах может оказать значительное влияние на рост вашего портфеля.

6. Доходность дивидендов

Как VTI, так и VOO обеспечивают дивидендный доход для инвесторов, что может быть важным фактором для тех, кто ищет доход через свои инвестиции.

- Дивиденды VTI: Приблизительно 1,27%

- Дивиденды VOO: Приблизительно 1,29%

Хотя дивидендная доходность относительно одинакова, для инвесторов важно учитывать их общую стратегию дохода при выборе между этими ETF.

7.Оценка рисков

Инвестирование всегда сопряжено с рисками, и понимание профилей рисков VTI и VOO может помочь инвесторам принимать обоснованные решения:

- Риск ВТИ: Из-за воздействия на небольшие компании, VTI может испытывать более высокую волатильность.

- Риск голоса: VOO, как правило, считается менее волатильным из-за его сосредоточенности на акциях с большой капитализацией, которые, как правило, более стабильны.

Инвесторы должны оценить свою толерантность к риску и инвестиционный горизонт, прежде чем решить, какой ETF соответствует их финансовым целям.

8. Заключение

В заключение, VTI и VOO являются отличными вариантами инвестиций, каждый из которых имеет свои уникальные преимущества:

- Выбрать ВИТИ Если вы ищете более широкое воздействие на рынке и чувствуете себя комфортно с потенциальными рисками, связанными с акциями с небольшой и средней капитализацией.

- Оптимально ВОО Если вы предпочитаете более стабильные инвестиции, ориентированные на акции с большой капитализацией.

Прежде чем принимать какие-либо инвестиционные решения, желательно рассмотреть ваши финансовые цели, терпимость к риску и инвестиционную стратегию.Мы рекомендуем вам оставить комментарий ниже или поделиться этой статьей с другими инвесторами, которые могут извлечь выгоду из этого сравнения.

Для получения более подробных статей об инвестировании и финансовом управлении, пожалуйста, посетите наш сайт и будьте в курсе!